需求旺盛与“黑天鹅”事件频发致供应紧张

智新咨询多方调研发现,导致硅片与电池上涨的主要原因有几点:

首先是此前受疫情影响,硅片与电池企业受库存压力,几次大幅下调了市场价格,但这种价格下调并不是由技术进步或产能优势而来,不具备可持续性;

随着疫情好转,国内项目与海外市场开始启动,同时随着光伏成本进一步下降,各企业都已恢复了年初的销售预期,这意味着下半年出货量将超过去年,目前组件端供销两旺,各组件厂家认为即使是产业向着大尺寸组件升级的情况下,传统尺寸的产能依然会在今年旺盛的需求下有着较高的开工率。

而近期多家多晶硅企业发生生产事故,导致产能急剧下滑,上游供需紧张,是近期多晶硅、硅片、电池齐涨的主因,也是此前行业非理性谷底价格反弹的契机。

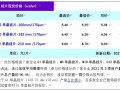

智新咨询整理各环节供需现状如下:

一、多晶硅:多晶硅供应紧张,下游需求硅片端Q3-Q4产能持续释放,硅料价格将持续上涨,或超8万元/吨。

22日,硅业分会公布多晶硅价格约7万元/吨,实际市场成交价已达7.5万元/吨。根据供需和市场预期,本次硅料涨价必将超过8万元/吨,同时因为国内外需求旺盛,和硅片扩产的产能释放,将支撑价格维持到2021年Q2。

关于库存:此前,多晶硅价格从2017年10月到现在连续10个季度降低,国内外各家都集中检修调产,因此库存整体处在低位。

关于产能恢复预期:

新疆产能:新疆本地年产能约27万吨,国内占比57%,且都是极具成本优势的大厂。目前,新疆四家多晶硅企业都收到当地政府和环保部门的自查通知,后续的生产计划可能还得看政府要求,很大程度上造成了市场供应紧张,产能恢复最快要到今年年底。

其他区域产能:具有复产能力的企业对于多晶硅价格心理预期:国内企业高于7万元/吨,海外企业:8万元/吨。据测算,下半年,国内硅料缺口约7万吨。多晶硅行业属于化工行业,从计划复工到启动需6个月时间,进度缓慢。仅有少量检修工厂,可以复工,同时面临复工后不久大厂产能恢复的尴尬局面。海外OCI马来西亚工厂,一季度检修,7月20日左右点火,10天左右完成爬坡,预计8月份即可满产,2200吨/月。德国瓦克年产能7万吨,50%开工率,正在研究是否增产,如果8月份开始增产,6500吨/月。按照可以复工的企业产量上限,无法完全缓解供应紧张。

二、电池硅片端:

受疫情影响,单晶PERC扩产与产线改造,电池片本身供应不足进而涨价;叠加硅料环节供应趋紧,硅料涨价,带动硅片与电池环节涨价。24日通威报价为0.89元/瓦,该价格预计会维持到8月上旬。目前,硅片环节,隆基与中环库存约7亿片,两家硅片巨头连同京运通22日左右统一调高报价至2.73元/片,库存预计到8月上旬全部清空。之后大概率将会继续涨价,因此判断,8月上旬,电池片还将涨到0.9-0.91元/瓦。目前电池供应紧张,同时存在无货可供的情况。

三、组件端:终端对组件价格抬升的天花板在哪里?

电池片从0.75元/W涨到0.89元/W,组件之前166中标价格约1.45元/瓦。照此价格,组件厂商供应将会出现困难,跟业内TOP10企业进行沟通,普遍表示,价格一定会涨,至于涨幅将与业主协商,目前价格预期在1.5-1.55元之间。需要注意的是,如果组件上涨超出预期,可能会导致业主端取消或延期采购与施工。对于组件企业而言,也会加速开发价格接受度高海外市场。

四、终端需求:

根据CPIA年中展望会数据,2020年上半年国内新增装机11.5GW,占全年的29%;下半年预期新增近30GW,全年光伏新增装机达到40GW!国内需求将在Q3-Q4启动,海外从五月份开始,组件出口数量迅速攀升,前期被压制的海外装机需求快速回温,预计四季度将迎来需求爆发。从需求端,对供应链价格上涨形成有力支撑。

涨价长远影响分析

智新咨询认为,此次上游涨价带来影响如下:

1、2008年以前“拥硅为王”的情景短期重现:此次多晶硅供应缺口在短期是刚性的,因此必然会导致下游企业买不到原料的情况。

2、国内项目启动困难且短期看空:从2014年起就是最重要光伏市场的中国或成鸡肋,许多项目收益率达不到要求,同时海外市场的利好也会让许多组件企业优先给海外发货保利润,可能出现不愿供货给国内项目的情况。

3、几乎完全依赖组件降价来降低度电成本的逻辑可能被打破,行业将更积极的寻找整体优化的解决方案。