随着EPC造价的降低,无补贴分布式光伏项目也开始逐渐兴起。在没有补贴的情况下,三个月内分布式光伏的装机增长量大约在5GW左右。(国家能源局统计的上半年分布式光伏装机量为12.25GW,前三季度分布式光伏装机量为17.14GW)那么,在EPC造价逐步降低的情况下,相比之前有补贴时的收益率如何呢?

6.5元/W有国补PK4.5元/W无补贴,谁的收益率胜出?

自分布式光伏开始进行指标限制后,部分行业人士对分布式光伏的前景不再看好,户用光伏的发展更是陷入困局。新政有效遏制了分布式光伏的疯狂,但其市场需求依然在缓慢增长,根据国家能源局公布的数据来看,前三季度分布式光伏的装机量为17.14GW,同比增长12%。

新政造就了系统价格的断崖式下跌,从之前的6.5元/W一路降到了4.5元/W左右,根据第三季度的投标报价情况来看,4.5元/W的低价亦在不断破底中。那么,6.5元/W有国补与4.5元/W无补贴的两种模式下,谁的收益率会更胜一筹呢?

就此问题,丽瀑能源总经理周鸣飞向我们提供了该司在7月所做的一个无补贴项目的收益测算表,通过数据对比寻求答案。

该项目的装机容量为209.52KW,采用270多晶组件共776块,无银行贷款,并网地点为江苏省海门市,上网电价为0.391元/kwh,企业电价为0.8439元/kwh,自发自用比例为99%。每年运维费用为发电收入的6%,电价税收根据三免三减半以及即征即退原则计算。

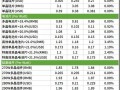

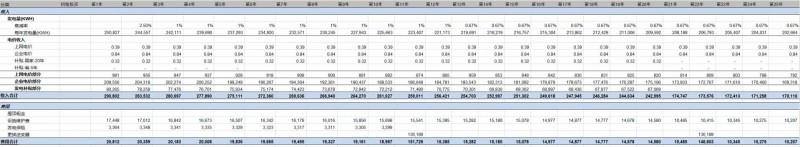

在6.5元/W的模型下,系统总造价为1361880元,国家补贴为0.32元/kwh,详情如图1所示。4.5元/W的模型下,系统总造价为942840元,无国家补贴,无省补,详情如图2所示。

图1(有补贴)

图2(无补贴)

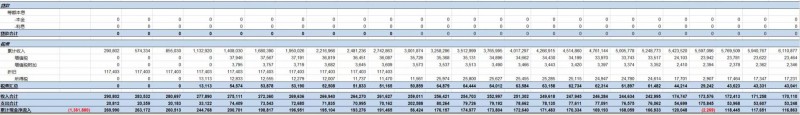

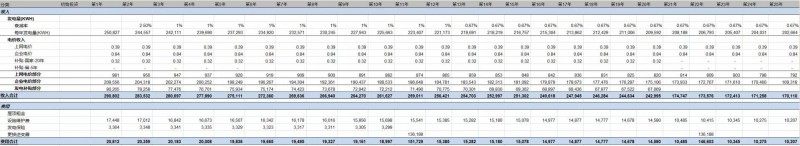

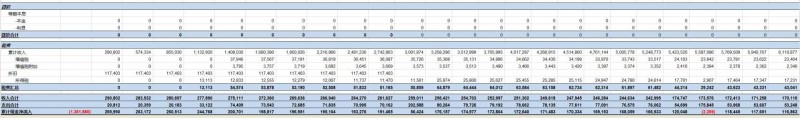

在其他边界条件相同的情况下,系统总价以及有无补贴成为变量,两种模式下25年发电量总收益如下表1、2所示。

表1(6.5元/W有国补)

表2(4.5元/W无补贴)

上表中需要阐明两个要素:

1、运维费用根据光伏系统发电量的变化按照百分比来计算,这种计算方法相比固定法来说更具时效性且更贴近现实需求。

2、根据现实条件比对,一套光伏系统的综合质保年限为10年左右,组件发电量质保为25年,逆变器10年更换一次,整套系统的折旧年限为10年。

通过表中数据对比,我们根据计算后,得出的结论是:

1、6.5元/瓦有国补25年的IRR(内部收益率)为15.25%,4.5元/瓦无补贴25年的IRR为16.29%;

2、6.5元/W 25年的净收入为2923620元,是成本的2.14倍;4.5元/W 25年的净收入为2328523元,是成本的2.46倍。

3、随着自发自用比例的降低,两种模式下的IRR也逐步降低,在自发自用比例为68%时,两种模式下的IRR持平。

4.5元/W的系统成本是如何炼成的

IRR的比对并不能说明两者之间净收益的高低,但从一定程度印证了无补贴分布式光伏项目的可行性。

就丽瀑能源给出的4.5元/W的系统造价模型,周鸣飞表示:“丽瀑EPC较低报价的基础是全产业链优势所铸就的,丽瀑能源拥有自己的电池片企业、组件企业、支架企业以及生产销售企业。200MW的电池片产能、600MW的组件产能以及500MW的支架边框产能使得丽瀑可以免去各环节中间商的费用,进一步压缩整套光伏系统的造价。”

随着光伏系统造价的走低,4.5元/W的EPC更是频现于各类光伏招投标工程中。值得警惕的是,在此轮光伏行业整合周期中,要时刻注意“劣币驱逐良币”效应的显现,避免对分布式光伏市场的进一步打击。

在系统质量方面,周鸣飞表示“丽瀑能源的全称是‘丽瀑能源株式会社’,公司总部坐落在日本神户。就产品质量而言,日本市场对产品的严苛性,无论是生产环节还是采购环节都是高于世界平均水平的。丽瀑的整套生产线都采用了当今国际上最先进的自动化生产设备,产品严格按照日本行业标准进行生产。除却国内市场外,日本市场也是丽瀑长期供应的主要市场之一。”

新政的出台加快了国内光伏产业周期性整合的进程,在其影响方面周鸣飞坦言“新政的出台虽有点始料未及,但也在情理之中,在平价上网到来的前夕,大规模的行业筛选谁都无法避免。就丽瀑方面来说,整体影响不大,乌克兰、东南亚、中南美是我们主要的外贸市场,内贸占比并不是很大,我们工厂最近一直处于满产状态。”

“就国内市场而言,短时间内很难摆脱新政带来的影响,但从长期来看显然是利大于弊的。过去一年分布式发展势头虽然强劲,市场秩序却混乱不堪,新政的出台在一定程度上帮助行业淘汰了一批投机倒把者,让整个行业更为透明。我们近期做了大概10个无补贴的分布式项目,党政机关、电视台与学校都是我们的成功客户”

“11·2”会议重塑了国家对光伏发电的坚持,但造成新政的客观条件仍然存在,补贴拖欠问题短时间内仍是光伏企业必须考虑的难题之一。无论是从近期还是长期来看,无补贴工商业分布式仍具开发价值。

去补贴是为了迎接平价上网的到来,在销售与业主共同让步的前提下,无补贴分布式光伏项目并非无利可图。分布式光伏的蓝海市场已经退去,寒冬虽将远离,企业仍需警惕“倒春寒”效应。