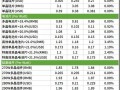

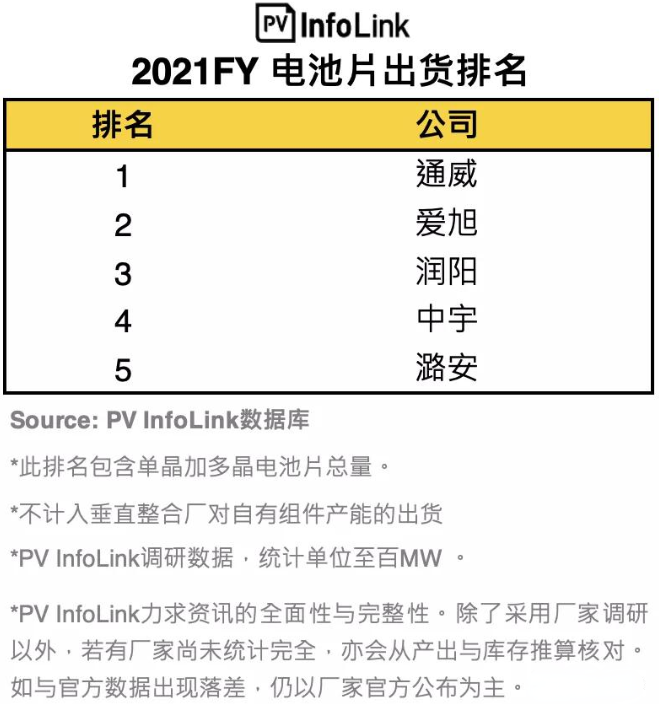

回顾2021年供应链源头涨价的带动,电池片环节持续受到硅片、及下游组件两端的挤压,且单晶PERC电池片产能严重过剩,电池片厂家仅能守住微薄利润。垂直整合厂家在下半年都有新的电池片产线持续上线、自给率持续提升,专业电池片厂家市占率逐渐被瓜分,增长幅度开始缩减。从Infolink数据库观察,前五大专业电池厂在2020年的出货年增率达到81%,而2021年出货年增率则缩减至36%,证明在垂直整合厂积极扩张下,专业电池片的销售持续受挤压。

尺寸方面,从前3大电池片数据观察(含单多晶),下半年G1(158.75mm)份额迅速衰减、全年份额约10%,而M6(166mm)拉货动力在三季度受到中国能耗影响开工率缩减,连带厂家大多选择大尺寸产品生产、产出开始缩减,全年仍有约32%的份额,而大尺寸M10(182mm)与G12(210mm)尺寸全年的出货比重已经达到53%以上。区分上下半年观察,对应上半年38%的份额,下半年份额来到67%、增加29%。

总体而言,2021在低迷的利润下,电池片环节除了下降开工率以外、也调整新增产能释放时间,Q2-Q3新增扩产释放减缓至年底释放。上半年的确观察到老旧的产线、G1以及以下尺寸的电池片产能开始逐步淘汰。

展望2022年,需注意电池片产线在上半年将出现改动升级的计划,考量厂家设备改动性的限制,过去2019年以前的产线若改造所花费资本支出庞大、且良率与效率都有下降风险,大多电池片产线是选择将较“新”的M6产线改造为M10,预期完成时间点多集中在2022年上半年。

此外,专业电池片厂家生存空间仍是持续消弭,垂直整合厂家可借由自身电池片产能压制电池端的利润,因此在考量淡旺季、开工率全年恐仅维持60-70%的测算下,部分专业电池片厂家除了研究高端差异化的产品外,拓展上下游供应链、或联盟合作的情况将持续增多。