通威股份(600438)公开发行A股可转债已获中国证监会核准,发行优先配售及网上申购时间为2019年3月18日。本次发行可转债拟募集资金总额不超过50亿元(含发行费用),其中26.5亿元投向包头2.5万吨高纯晶硅项目,23.5亿元投向乐山2.5万吨高纯晶硅项目。

降低高纯晶硅生产成本

本次发行的可转债存续期限为6年,即2019年3月18日至2025年3月17日。到期后5个交易日内,通威股份将按债券面值的110%(含最后一期利息)的价格赎回未转股的可转债。根据发行方案,将向原股东优先配售,投资者既可以将债券转化为通威股份股票,分享公司发展成果,也可以债券形态持有,获得稳定的利息收益。

本次发行可转债拟募集资金总额不超过50亿元(含发行费用),扣除发行费用后,募集资金用于包头2.5万吨高纯晶硅项目和乐山2.5万吨高纯晶硅项目。

公司表示,本次募集资金投资项目符合国家产业政策和公司发展需要,与公司现有主业紧密相关,项目的实施将扩大公司高纯晶硅的生产规模,并较大幅度降低公司高纯晶硅的生产成本,进一步提升公司的盈利水平,增强公司的核心竞争力,扩大公司高纯晶硅产品的市场占有率,实现公司打造世界级多晶硅生产企业和世界级清洁能源公司的战略发展目标。

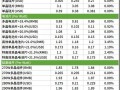

随着募投项目的投产,公司高纯晶硅生产成本将进一步降至4万元/吨以下。相较于国内外普遍大于7万元/吨的生产成本,公司多晶硅业务成本优势明显,处于行业领先地位。通威股份表示,未来公司多晶硅、电池片将在竞争中先对进口部分市场形成替代,并进一步淘汰国内落后多晶硅、电池片产能。